【ボーダーライン上の『市町村民税所得割額』は『ふるさと寄付金』で減額調整】 [暮らしのお金]

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

この記事の目次

この記事は全3ページで構成されています。この記事は3ページ目です。

【 所得制限の事前予測プロセスと簡易判定 高校授業料無償化・就学支援金の詳細】では源泉徴収票と確定申告書を利用した簡易的な所得制限のシミュレーションをご紹介しました。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

≪2016年11月12日追記≫

私の運営しているもう一つのブログ『SHARE-NOTE シェアノート』にてふるさと納税を利用した所得制限回避策についてご説明しています。良かったらこちらもご参考にして下さい。

⇒ 高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

私の運営しているもう一つのブログ『SHARE-NOTE シェアノート』にてふるさと納税を利用した所得制限回避策についてご説明しています。良かったらこちらもご参考にして下さい。

⇒ 高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

〔5〕『課税所得』を計算する

とで計算した結果を集計するだけの作業です。課税所得金額=総所得金額-所得控除額

今まで見てきた例で計算してみましょう。

「普通の引き算」です。計算結果については特に説明するまでもありません。

ちなみにお気づきかとは思いますが、今回の例では確定申告書と源泉徴収票に記載されていた『所得控除』の内容は全く同じものですので『課税所得金額』は『総所得金額』の差のみです。

尚、税率を掛け算する前の正式な『課税所得金額』は千円未満の端数を切り捨てにしますので、以下の様になります。

(確定申告書の例)

5,827,983円

⇒ 5,827,000円

(源泉徴収票の例)

4,713,288円

⇒ 4,713,000円

〔6〕『市町村民税所得割額(税額控除前)』を計算する

市町村民税所得割の税率は6%です。で計算した『課税所得』に6%を掛け算するだけです。

市町村民税所得割額(税額控除前)= 課税所得金額 × 6%

市町村民税所得割額の計算では所得税の様な『累進課税制度』は導入されていません。

従いまして課税所得の大小にかかわらず一律6%の税率を掛け算します。

〔7〕『税額控除』を計算する

『税額控除』とはその言葉通り「算出された税額」から控除できる項目を言います。『所得控除』が税率を掛け算する前の『所得』から控除して結果として税額を「安く」するのに対して、『税額控除』は税率を掛け算した後の税額から直接控除します。

税額控除には『調整控除』、『住宅ローン控除』、『寄付金控除』、『配当控除』、『配当割額控除・株式等譲渡所得割額控除』『外国税額控除』などがあります。

【重要事項!!】

『寄付金控除』 自分の意志が税額に反映する唯一の項目

『寄付金控除』 自分の意志が税額に反映する唯一の項目

事業所得がある個人事業者等の方は別ですが、一般のサラリーマンなどにとっては収入や各種控除項目はほとんどの項目が『自分の意志でコントロール不能』です。

しかし『寄付金控除』は寄付額という自分の意志が反映しやすい金額が計算の基礎となっていますので、仕組みを理解すると非常に有効なアイテムとなります。

特に!

『ふるさと寄付金』という地方自治体への寄付の制度を利用すると寄付した額から2千円を控除した全額を控除できるので非常に有効な『市町村民税所得割額の圧縮』の アイテムとなります。

詳しくは『寄付金控除』の項目をご参照下さい。

⇒ 『寄付金控除』の項目へジャンプ

〔7-1〕 『調整控除』を計算する

『調整控除』とは?

税源移譲により、住民税(市町村民税と都道府県民税の合計額)と所得税の税率が変更となりましたが、所得税と住民税では、扶養控除や配偶者控除など「人的控除額の差」があります。そのため、同じ収入金額でも市県民税の課税所得金額は所得税の課税所得金額よりも大きくなってしまいます。税源移譲をする際に市町村民税の税率を引き上げた場合、単純に所得税の税率を引き下げただけでは、税負担が増えてしまうことになります。この負担増部分を調整するために市町村民税では「税額控除」という形で減税措置がもうけられました。この税額控除を調整控除といいます。

個人的には、

「こんなややこしい控除項目を作るくらいなら基準を所得税と市町村民税で統一すりゃあいいじゃねぇか!」

って思いますが、法律がこうなっている以上仕方ありません。計算はこれに従ってやりましょう。

『調整控除』の算定方法

1.課税所得金額が200万円以下の場合◎次の(ア)(イ)いずれか少ない方の金額の3%

(ア)人的控除額の差の合計額 (イ)市町村民税の課税所得金額

2.課税所得金額が200万円超の場合

◎{人的控除額の差の合計額-(課税所得金額 - 200万円)}× 3%

ただし、この額が1,500円未満の場合は1,500円

ちょっと判りにくいかもしれませんので実例で見ていきましょう。

まずは下の表で『人的控除額の差』って何を指しているのか?そして実際のところいくらになるのかを確認して下さい。

| 所得控除 | 市県民税 | 所得税 | 差額 | |

|---|---|---|---|---|

| 障害者控除 | 特別 | 30万円 | 40万円 | 10万円 |

| 同居特別 | 53万円 | 75万円 | 22万円 | |

| 普通 | 26万円 | 27万円 | 1万円 | |

| 寡婦控除 | 特別 | 30万円 | 35万円 | 5万円 |

| 一般 | 26万円 | 27万円 | 1万円 | |

| 寡夫控除 | 26万円 | 27万円 | 1万円 | |

| 勤労学生控除 | 26万円 | 27万円 | 1万円 | |

| 配偶者控除 | 老人 | 38万円 | 48万円 | 10万円 |

| その他 | 33万円 | 38万円 | 5万円 | |

| 扶養控除 | 老人 | 38万円 | 48万円 | 10万円 |

| 同居老人 | 45万円 | 58万円 | 13万円 | |

| 特定 | 45万円 | 63万円 | 18万円 | |

| その他 | 33万円 | 38万円 | 5万円 | |

| 配偶者特別控除 | 38万円超40万円未満 | 33万円 | 38万円 | 5万円 |

| 40万円以上45万円未満 | 33万円 | 36万円 | 3万円 | |

| 基礎控除 | 33万円 | 38万円 | 5万円 | |

『調整控除』の具体的算出

まず最初にやることは『調整控除』の算出方法は『課税所得の金額』によって異なる点に着目して、2つあるうちの『どちらの算出方法による』のかを確認します。で計算した通り、今回の例の課税所得は以下の通りです。

(確定申告書) 5,827,983円 ⇒ 5,827,000円

(源泉徴収票) 4,713,288円 ⇒ 4,713,000円

つまりどちらも課税所得は200万円超ですので、算定方法は以下の算式によります。

◎{人的控除額の差の合計額-(課税所得金額-200万円)}×3%

今までの具体例で確定申告書による例と源泉徴収票による例において『所得控除』は全く同一であることをお伝えしました。

で総括した一覧を見てみましょう。但し、『人的控除』以外はここでは無視します。

今回の例では『人的控除』は、

(10)配偶者控除、(12)特定扶養親族の扶養控除、(13)基礎控除の3つが該当し、その差額はそれぞれ5万円、18万円、5万円となり、『人的控除額の差の合計額』は28万円となります。

式に当てはめると『調整税額』は以下の通りとなります。

(確定申告書) {280,000円-(5,827,000円-2,000,000円)}×3%

<1,500円

∴ 1,500円

(源泉徴収票) {280,000円-(4,713,000円-2,000,000円)}×3%

< 1,500円

∴ 1,500円

〔7-2〕 『住宅ローン控除』を計算する

住宅ローン控除は元々所得税だけに認められ市町村民税所得割額の算定には考慮されない税額控除でしたが、国税の地方税への税源移譲によって制度が変更になりました。具体的には住宅ローン控除で控除できる税額控除の金額は限度額まで優先して所得税から控除されますが、所得税だけでは控除しきれない場合には、税源移譲前の所得税であれば控除できたであろう一定の金額まで市町村民税所得割額から控除できるようになりました。

裏を返せば住宅ローン控除を控除した後の所得税が『ゼロ』でない場合には全額所得税で控除し切れていることになりますので、市町村民税において控除できる『税額控除』はないということになります。

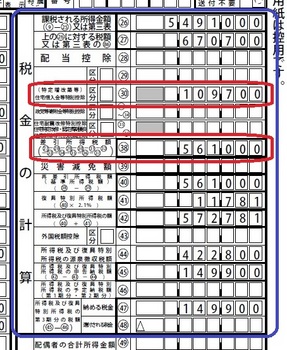

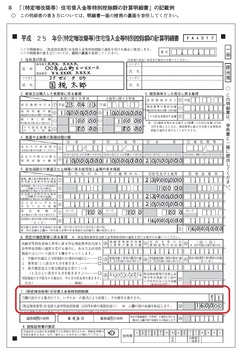

確定申告書から『住宅ローン控除』を計算する

確定申告書の1枚目の左上の『税金の計算』欄を参照します。

(30)の『住宅借入金等特別控除』の欄に金額が記載されていれば所得税からこの金額だけ控除されたことになります。

そして(38)の『差引所得税額』に金額が記載されていれば『住宅ローン控除』の控除額は全額所得税にて控除し切れているため市町村民税から控除できる金額は残っていませんので市町村民税所得割額計算における『住宅ローン控除』の金額はゼロということになります。

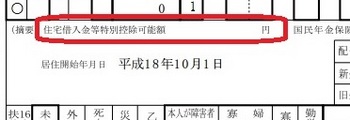

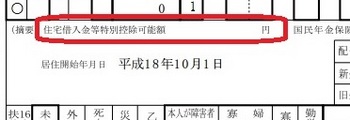

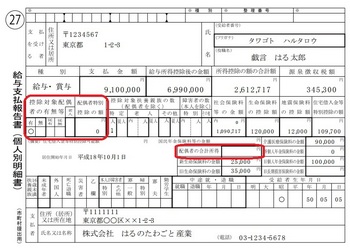

もし(38)の『差引所得税額』に金額がゼロの場合には、年末調整で住宅ローン控除の計算がされていれば『源泉徴収票』の以下の欄を参照します。

源泉徴収票には丁寧に「市町村民税所得割額でいくら控除可能か」を記載してくれていますので、それを転記します。

もし給与所得が無い方や年末調整で住宅ローン控除の控除を行っていない方は確定申告書に添付されているこちらの書類を参照します。

上記の金額が住宅ローン控除で控除可能な限度額を表わしています。確定申告書の(30)の『住宅借入金等特別控除』の欄の金額とこの限度額の差額が市町村民税所得割額の計算において控除可能な金額となります。

今回の例では所得税額はゼロではなく住宅ローン控除は所得税で限度額全額が控除し切れていますので、控除額ゼロとなります。

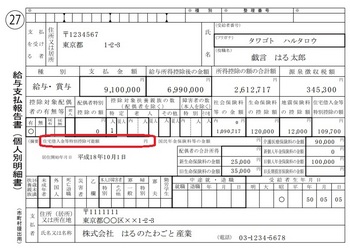

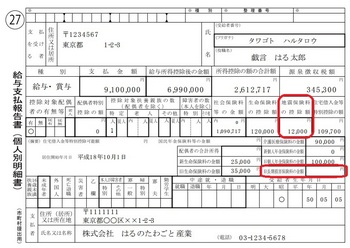

源泉徴収票から『住宅ローン控除』を計算する

年末調整で住宅ローン控除の計算がされていれば『源泉徴収票』の以下の欄を参照します。

源泉徴収票には丁寧に「市町村民税所得割額でいくら控除可能か」を記載してくれていますので、それを転記します。

今回の例では可能額はゼロとなっていますので、住宅ローン控除は所得税で限度額全額が控除し切れていますので、控除額ゼロとなります。

〔7-3〕 『寄付金控除』を計算する

寄附金税額控除とは、地方自治体や一定の団体等に対して2,000円を超える寄附金を支払った場合にその支払額に応じて一定の金額を税額から控除できるものです。寄付金の種類と税額控除(東京都の例)

| 寄付金の種類 | 寄付金税額控除 |

| ①ふるさと寄附金(地方自治体への寄付金) | 基本控除額(6%)+特例控除額 |

| ②東京都共同募金会及び日本赤十字社(東京都支部)への寄付金 | 基本控除額(6%) |

| ③都道府県又は区市町村が条例で指定した寄付金※ | 基本控除額(6%) |

〔ご注意〕

なお、この控除の対象となる寄付金は条例で規定されています。

上記の表は東京都の例ですが、対象寄付金は各市町村により条例で定めていますのでお住まいの市町村の公式サイトなどで詳細を確認するようにして下さい。

(1) 計算方法

〔寄附金控除額〕=〔基本控除額〕+〔特別控除額〕〔基本控除額〕

(対象となる寄付金すべてに適用)

- その年中に支払った寄付金のうち寄付金控除の対象の合計額を集計します‥‥(A)

- 総所得金額の30%を計算します ‥‥(B)

- 上記の(A)と(B)を比較して低い方を「計算の基礎」とします ‥‥(C)

- {(C)-2,000円} × 6%

〔特別控除額〕

(ふるさと寄附金のみに適用)

- (ふるさと寄附金の合計額-2,000円) × (90%-所得税の税率 × 1.021) × 3/5

(2) 申告方法

個人の住民税(市町村民税及び都道府県民税)の申告は基本的に『前年の所得税の申告』に基づいて行いますので、『住民税特有の申告』は行いません。所得税の寄付金控除(所得控除)の適用を受ける場合には確定申告する必要があります。

そして住民税の寄附金控除(税額控除)はこの『前年の所得税の確定申告』に基づいて行われます。

従って前年に所得税の確定申告を行っていれば『基本的に』特別に手続きをする必要はありません。

しかし、『所得税の寄附金控除は不要だけど住民税では寄付金控除』を受けたい場合には、市町村への住民税申告することにより適用を受けることができます。

手続きに関しては市町村ごとに異なりますので各自治体に確認が必要です。

(3) 〔寄附金控除:特別控除枠〕『ふるさと寄附金』の控除の仕組みについて

ふるさと寄附金支払額による特別控除額算定はちょっと何だか判りづらい計算式になっていますね。その意味を簡単に解説したいと思います。

- (ふるさと寄附金の合計額-2,000円)×(90%-所得税の税率×1.021)×3/5

左側の(ふるさと寄附金の合計額-2,000円)は2,000円を超える支払部分に対して寄附金控除を適用するために2,000円を差し引いているだけですね。

2,000円以下の寄付金しか支払っていない場合には寄附金の基礎控除部分はゼロとなります。

真ん中の ×(90%-所得税の税率×1.021)は何を計算しているかと言うと…

結局のところ、所得税と住民税の合計で『支払ったふるさと寄附金全額』を納税額から控除するための計算式なわけです。

『所得税の税率 × 1.021』 は所得税のほかに『復興特別所得税』があるので、その税率である『所得税×2.1%』を加味した『所得税+復興特別所得税』の税率を算出しています。

『(90%-所得税の税率×1.021)』の算式は、その『所得税+復興特別所得税』の税率を90%から引いています。

これはいったい何を計算しているかというと住民税の計算において通常の税額控除で控除した10%分(市町村民税が6%、都道府県民税が4%の計10%)と所得税(復興特別所得税を含む)で控除した分で控除されていない分に相当する『率』を算出しています。

所得税率10%とします。

『(90%-10%×1.021)』=90%-10.21%=79.79%

- 『所得税及び復興特別所得税』×10.21%‥‥所得税確定申告で控除済

- 『住民税』×10% ‥‥通常の住民税の寄付金控除計算で控除済

- 『(90%-所得税の税率 × 1.021)』×79.79% ‥‥特例で追加控除させたい率を算出している

この3つの率を合計すると『100%』になります。

上でも記載の通り、『(90%-所得税の税率×1.021)』とは支払額から2千円を差し引いた額に関して『全額税額控除させたための率を算定するための計算式』なのです。

所得税率は人によって異なるため特例で追加控除する率が一定でないためこんなややこしい算式を組んでいるわけです。

つまり『ふるさと寄付金』は『支払額から2千円を除いた金額』は全額支払う税金から控除できます。

人によって国税/地方税どちらの税金から控除するかがまちまちになるけれど、結局はどちらかの税金から全額控除できるということです。

最後の算式 『× 3/5』 は何を表わしているかというと、住民税は『市町村民税が6%、都道府県民税が4%の計10%』なので、市町村民税分6%と都道府県民税分4%を分離してそのうち市町村民税分6%を取り出すための算式です。

結局のところ‥‥

『ふるさと寄附金』は国税・地方税いずれかから全額控除されるので、支払っても『税額控除により戻ってくる』ということです。2千円を除いては‥。

(4) お金の増減は2千円の差でも市町村民税所得割額への影響は大きい『ふるさと寄附金』

寄附金に損得勘定を持ち込むのはどうかと思いますが、今回のテーマはあくまでも『高等学校等就学支援金』のボーダーラインについてですのでお伝えしたいと思います。『ふるさと寄附金』を支払うと結果として、税額控除の金額が増えることになります。

税額控除の金額が増えるということは結果として、『高等学校等就学支援金』の所得制限の基準である『市町村民税所得割額』を減額する効果があります。

つまりは『ふるさと寄附金』支払い前の『市町村民税所得割額』で判定すると所得制限により『高等学校等就学支援金』の受給対象でない方でも『ふるさと寄附金』の支払いにより所得制限を受けなくて済むことを実現可能ということです。

〔7-4〕 『その他の税額控除』について

今回は説明を省略させて頂きます。〔7-5〕 すべての『税額控除』を合算する

『調整控除』、『住宅ローン控除』など各控除を合算します。これが『税額控除』額となります。今回の例では税額控除の金額は以下の通りとなります。

(確定申告書) 1,500円

(源泉徴収票) 1,500円

〔8〕税額控除を差し引く

長い道のりでしたが、やっと最終工程にやってきました。あとは税額控除を差し引いて終わりです。

所得割額 = 所得割額(税額控除前)- 税額控除額

今回の例では以下の様に計算できました。

最終的な税額は百円未満の端数は切捨てます。

(確定申告書) 348,100円

(源泉徴収票) 281,200円

〔9〕 『市町村民税所得割額(税額控除後)』を計算して完成!

高等学校就学支援金の所得制限の判定は市町村民税所得割額で判定されます。世帯における保護者の税額が合算されたうえで判定されるわけです。

例えば世帯主である夫と共稼ぎの妻の二人の収入がある場合には、夫婦の市町村民税所得割額を合算した上で基準額である30万4,200円未満であるかどうかを判定します。

今回計算した2つの事例が仮に専業主婦の家庭で家計が夫のみの収入で支えられていると考えるとこんな判定結果になりました。

(確定申告書)

348,100円>304,200円

∴所得制限に該当

(源泉徴収票)

281,200円<304,200円

∴所得制限に非該当

〔10〕 てっとり早く市町村所得割額をシミュレーションするには‥‥

ここまで長きにわたる記事を読んでいただきありがとうございました。「さんざん長々と記事を読ませておきながらっ!」とお叱りを受けそうですが…。

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

【『市民税所得割額・所得控除』を確定申告書・源泉徴収票から算定する】 [暮らしのお金]

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

この記事の目次

この記事は全3ページで構成されています。この記事は2ページ目です。

【 所得制限の事前予測プロセスと簡易判定 高校授業料無償化・就学支援金の詳細】では源泉徴収票と確定申告書を利用した簡易的な所得制限のシミュレーションをご紹介しました。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

〔4〕所得控除額を算出する

ここから国税である所得税と地方税である市町村民税所得割額の計算過程に微妙な差が生じます。『所得控除』とは「収入から必要経費を差し引いて」計算された『所得』の合計から税金計算(税率を掛け算)する前に更に引ける『第二の経費』みたいなものと考えてもらうと良いと思います。

では、この『所得控除』にはどんなものがあるのでしょうか?

〔4-1〕 13種類ある市町村民税所得割額の『所得控除』

所得控除には以下の13種類があります。

〔支払った経費項目にまつわる控除〕

(1)雑損控除 (2)医療費控除 (3)社会保険料控除 (4)小規模企業共済等掛金控除 (5)生命保険料控除 (6)地震保険料控除

〔納税者本人や家族にまつわる控除:人的控除〕

(7)障害者控除 (8)寡婦(夫)控除 (9)勤労学生控除 (10)配偶者控除 (11)配偶者特別控除 (12)扶養控除 (13)基礎控除

控除の種類は所得税では認められる寄付金控除が無い程度でほぼ所得税計算の場合と同様です。適用要件もほど同様で気を付けなければならないのは控除できる金額です。

確定申告や年末調整が正しく行われていれば、確定申告や年末調整で控除した各項目を『市町村民税』の基準に基づいて計算し直すだけです。

しかしながら‥‥

実は所得税における控除額と市町村民税における控除額が一致しているものがあります。

それをまず切り分けましょう。

〔4-2〕 『所得控除の金額』が所得税と一致する控除と異なる控除

〔所得税と控除額が一致する控除〕

(1)雑損控除 (2)医療費控除 (3)社会保険料控除 (4)小規模企業共済等掛金控除

〔所得税と控除額が異なる控除〕

(5)生命保険料控除 (6)地震保険料控除 (7)寡婦(夫)控除 (8)勤労学生控除 (9)障害者控除 (10)配偶者控除 (11)配偶者特別控除 (12)扶養控除 (13)基礎控除

【重要事項!!】

『寄付金控除』は市町村民税では『税額控除』になる

『寄付金控除』は市町村民税では『税額控除』になる

国税である所得税においては『寄付金控除』は市町村民税の計算では、『所得割額』における『税額控除』となります。

つまり一定割合を計算された税額から直接控除する形で恩典を与えているわけです。

しかも!

『ふるさと寄付金』という地方自治体への制度を利用すると寄付した額から2千円を控除した全額を控除できるので非常に有効な『市町村民税所得割額の圧縮』の アイテムとなります。

詳しくは税額控除の項目をご参照下さい。

⇒ 税額控除のページへジャンプ

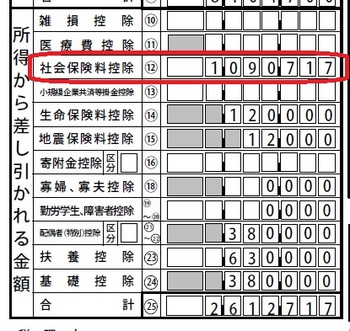

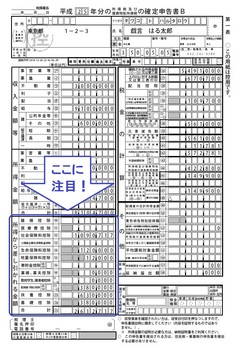

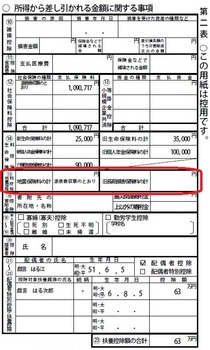

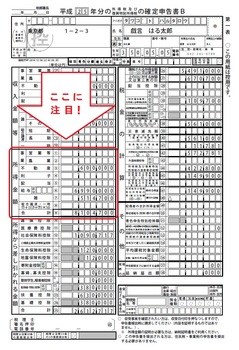

〔4-3〕 『確定申告書』から『所得控除』を計算する

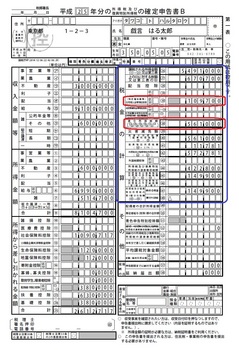

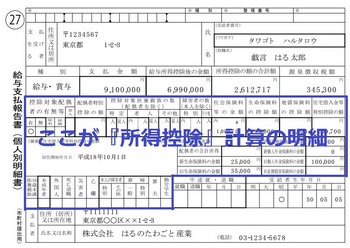

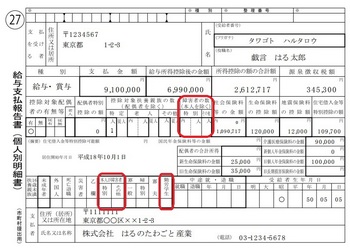

まずは確定申告書をご用意下さい。※以下、各図はクリックすると拡大画像がご覧になれます

下の図の青線で囲まれたところが『所得控除』を計算している部分です。

ここに金額が記載されている項目を『市町村民税』の基準に照らして金額を算定します。

適用要件については所得税も市町村民税も同様ですから、金額の記載がない控除項目は基本的に無視できます。

また所得税と控除額が一致する控除項目は記載されている金額をそのまま流用できますから計算不要です。

従って計算を要するのは所得税と控除額が異なる控除項目9項目のうち、確定申告書の所得控除項目として金額の記載されている控除項目です。

上の図の例ですと‥‥

〔金額の記載がないので無視できる控除〕

(1)雑損控除 (2)医療費控除 (4)小規模企業共済等掛金控除 (7)寡婦(夫)控除 (8)勤労学生控除 (9)障害者控除

〔金額をそのまま流用できる控除〕

(3)社会保険料控除

〔計算を要する控除〕

(5)生命保険料控除 (6)地震保険料控除 (10)配偶者控除 (11)配偶者特別控除 (12)扶養控除 (13)基礎控除

お手元にご自分の(またはご家族の)確定申告書を置いて、上記の『所得控除記載欄』を見ながら確認して下さい。

また内容によっては確認に確定申告書の2枚目も必要となりますので、ご用意下さい。

ノートに表を書いて埋めていくとか、PCを利用してエクセルシートなどに入力して集計してみて下さい。

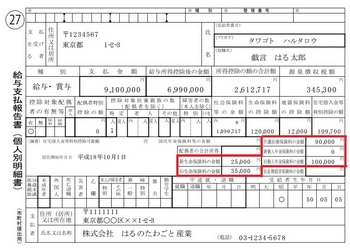

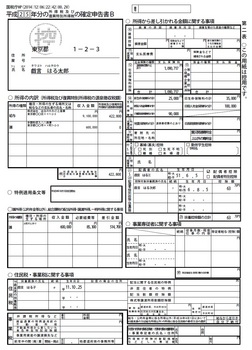

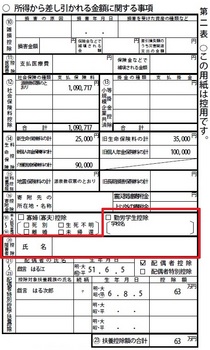

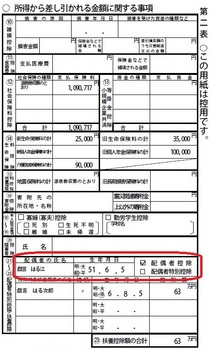

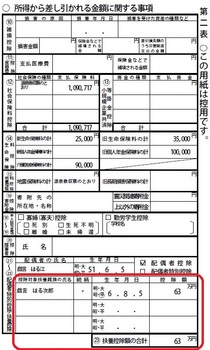

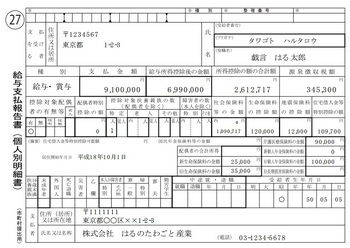

〔4-4〕 『源泉徴収票』から『所得控除』を計算する

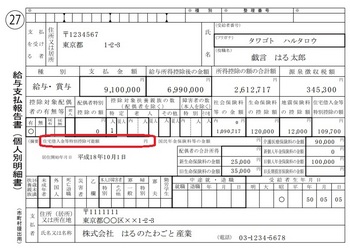

今度は給与所得のみで年末調整で年間の所得が確定する方の『所得控除額』の計算方法をご説明します。まずは源泉徴収票をご用意下さい。

下の図の青線で囲まれたところが『所得控除』を計算している部分です。

ここに金額やチェック印が記載されている項目を『市町村民税』の基準に照らして金額を算定します。

既に【 『確定申告書』から『所得控除』を計算する 】 でご説明した内容と基本的には同じです。

確定申告書は大きさが大きく上から順番に計算するスタイルになっているのに対して、源泉徴収票は大きさが小さく計算過程通りの順番に記載されていなかったり、そもそも所得控除の内訳表示がされていないものもあるため、少しデータを拾いにくいところがあります。

また、確定申告書は申告書の1枚目に計算結果、2枚目に内訳や計算過程で使用した金額が記載されていますが、源泉徴収票は1枚に凝縮して記載されています。

〔4-5〕 『確定申告書』/『源泉徴収票』から各控除項目を算出する

各控除項目については確定申告書の記載順を目安にするとわかりやすいので、以下の説明では確定申告書の記載順に各控除項目をご説明します。(1) 雑損控除

災害又は盗難若しくは横領によって損害を受けた場合に一定の金額の所得控除を受けることができます。これを雑損控除といいます。所得税の雑損控除を適用したい場合には確定申告をする必要があります。従って、年末調整時点では所得税計算に加味されませんし源泉徴収票には記載されません。確定申告をして初めて税金を安くしてくれる制度です。この控除項目は所得税と市町村民税の基準はまったく同じです。

従いまして確定申告書に記載されている金額をそのまま転記します。

(2) 医療費控除

自分や家族のために医療費を支払った場合には、一定の金額の所得控除を受けることができます。これを医療費控除といいます。所得税の医療費控除を適用したい場合には確定申告をする必要があります。従って、年末調整時点では所得税計算に加味されませんし源泉徴収票には記載されません。確定申告をして初めて税金を安くしてくれる制度です。この控除項目は所得税と市町村民税の基準はまったく同じです。

従いまして確定申告書に記載されている金額をそのまま転記します。

(3) 社会保険料控除

社会保険料控除は記載されている金額をそのまま転記します。(参考)

社会保険料控除とは1年間に支払った社会保険料の総額をそのまま控除できます。

ここでいう控除できる社会保険料とは健康保険料・介護保険料・厚生年金掛金・雇用保険料などを指します。

社会保険料控除とは1年間に支払った社会保険料の総額をそのまま控除できます。

ここでいう控除できる社会保険料とは健康保険料・介護保険料・厚生年金掛金・雇用保険料などを指します。

(4) 小規模企業共済等掛金控除

小規模企業共済等掛金控除は記載されている金額をそのまま転記します。(参考)

小規模企業共済等掛金控除とは1年間に支払った小規模企業共済等掛金の総額をそのまま控除できます。

ここでいう控除できる掛金とは小規模企業共済法に規定する共済契約の掛金、確定拠出年金法に規定する個人型年金の加入者掛金及び心身障害者扶養共済制度の掛金などを指します。

小規模企業共済等掛金控除とは1年間に支払った小規模企業共済等掛金の総額をそのまま控除できます。

ここでいう控除できる掛金とは小規模企業共済法に規定する共済契約の掛金、確定拠出年金法に規定する個人型年金の加入者掛金及び心身障害者扶養共済制度の掛金などを指します。

源泉徴収票から『小規模企業共済等掛金控除』を計算する

記載金額をそのまま転記しますが、上図の例では記載がない(実績がない)ので『ゼロ』となります。

赤枠内の2段書きの上段の記載金額が『小規模企業共済等掛金控除』の額を表わしています。

(5) 生命保険料控除

生命保険料控除は所得税と異なる計算結果になりますので自分で計算する必要があります。詳細は下記に東京都の公式サイトから抜粋したものを掲載させて頂きますのでご参照下さい。

平成24年1月1日以後、生命保険会社又は損害保険会社と締結した生命保険契約等(以下「新契約」という。)に係る保険料については、これまでの一般生命保険料控除と個人年金保険料控除の他に、介護医療保険料控除が創設されました。引用元:東京都公式サイト

平成23年12月31日以前に締結した生命保険契約等(以下「旧契約」という。)に係る保険料については、従前の生命保険料控除が適用になります。

新契約の場合は下記の表に基づき計算します

*一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の合計限度額は70,000円です。

年間の支払保険料等 控 除 額 12,000円以下 支払保険料の金額 12,000円超

32,000円以下支払保険料等×1/2+6,000円 32,000円超

56,000円以下支払保険料等×1/4+14,000円 56,000円超 一律 28,000円

旧契約の場合は下記の表に基づき計算します

*一般生命保険料控除・個人年金保険料控除の合計限度額は70,000円です

支払った保険料 控除額 15,000円以下 支払保険料等の金額 15,000円超

40,000円以下支払保険料等×1/2+7,500円 40,000円超

70,000円以下支払保険料等×1/4+17,500円 70,000円超 一律 35,000円

新契約と旧契約がある場合は、下記のとおり計算します。

(ア)新契約と旧契約それぞれで計算した金額の合計額(限度額28,000円)

(イ)新契約のみで計算した金額(限度額28,000円)

(ウ)旧契約のみで計算した金額(限度額35,000円)

*合計限度額は70,000円です

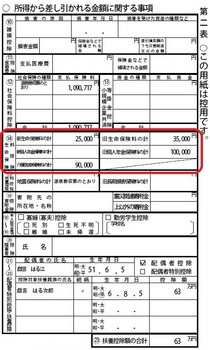

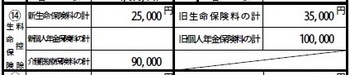

確定申告書から『生命保険料控除』を計算する

1年間に支払った生命保険料等の金額を確定申告書の2枚目『第二表』からピックアップします。

各保険料の支払額は以下の通りとなっています。

新生命保険料:25,000円

介護医療保険料:90,000円

旧生命保険料:35,000円

旧個人年金保険料:100,000円

(ア)新契約と旧契約それぞれで計算した金額の合計額(限度額28,000円)によって計算すると‥‥

一般生命保険料

(新生命保険料)25,000円 × 1/2 + 6,000円 = 18,500円

(旧生命保険料)35,000円 × 1/2 + 7,500円 = 25,000円

(合計)43,500円>28,000円

∴28,000円

個人年金保険料

(旧生命保険料)100,000円>70,000円

∴

介護医療保険料

(新生命保険料)90,000円>56,000円

∴28,000円

生命保険料控除

28,000円+28,000円+28,000円

=84,000円>70,000円

∴70,000円

(6) 地震保険料控除

地震保険料控除は所得税と異なる計算結果になりますので自分で計算する必要があります。詳細は下記に東京都の公式サイトから抜粋したものを掲載させて頂きますのでご参照下さい。

(1)地震保険料のみの場合引用元:東京都公式サイト

地震保険料控除額=地震保険料の支払合計額×1/2

(最高限度額25,000円)

(2)長期損害保険契約のみの場合(経過措置分)

※平成18年末までに締結したものに限ります。

表2 長期損害保険料控除

支払った保険料

の合計額長期損害保険料控除額 5,000円以下 支払った長期損害保険料の全額 5,000円超

15,000円以下支払った長期損害保険料の合計額×1/2+2,500円 15,000円超 10,000円

(3)地震保険、長期損害保険 両方の場合

上記(1)と(2)の合計

ただし、最高限度額は25,000円です。

注)平成20年度の住民税から、従前の損害保険料控除が地震保険料控除に改組されました。ただし、平成18年末までに締結した長期損害保険契約に関する支払保険料については、経過措置として、従前の損害保険料控除が適用されます。

確定申告書から『地震保険料控除』を計算する

1年間に支払った地震保険料等の金額を確定申告書の2枚目『第二表』からピックアップします。

但し上記の様に確定申告書の『第二表』に「源泉徴収票のとおり」等の記載で金額を割愛しているケースがあります。

その様な場合は確定申告書に添付されている『源泉徴収票』を参照して金額をピックアップします。

これは生命保険料控除の記載でもよくあるケースですので覚えておきましょう。

まず確定申告書や源泉徴収票に『旧長期損害保険料の金額』が記載されているかどうかを確認します。

上図の様に『旧長期損害保険料の金額』の記載がない場合は『地震保険料控除』は地震保険料の支払額のみとなります。

所得税は地震保険料控除は保険料の支払額がそのまま控除額となります。(控除上限は5万円)

(所得税)支払地震保険料 = 地震保険料控除額

従いまして上図の様に地震保険料控除の額が12,000円ということは支払った地震保険料が12,000円であることがわかります。

しかしながら市町村民税における控除計算では支払金額の半額しか控除にならず上限も25,000円です。

地震保険料‥‥12,000円 × 1/2 = 6,000円

(7) 寡婦・寡夫控除

寡婦・寡夫控除は所得税と異なる計算結果になりますので自分で計算する必要があります。本人が寡婦又は寡夫の場合は所得控除の金額は26万円となります。

特定の寡婦の場合には所得控除の金額は30万円となります。

(参考)※いずれもその年の12月31日の現況で判断します

・寡婦とは‥‥次のいずれかに当てはまる人

(1)夫と死別し、若しくは離婚した後婚姻をしていない人、又は夫の生死が明らかでない一定の人で、扶養親族がいる人又は生計を一にする子がいる人です。この場合の子は、総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族となっていない人に限られます。

(2)夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人です。この場合は、扶養親族などの要件はありません。

・特定の寡婦とは‥‥寡婦に該当する方が次の要件のすべてを満たすとき

(1)夫と死別し又は離婚した後婚姻をしていない人や夫の生死が明らかでない一定の人

(2)扶養親族である子がいる人

(3)合計所得金額が500万円以下であること。

・寡夫とは‥‥次の三つの要件のすべてに当てはまる人

(1)合計所得金額が500万円以下であること。

(2)妻と死別し、若しくは離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人であること。

(3)生計を一にする子がいること。

この場合の子は、総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族になっていない人に限られます。

・寡婦とは‥‥次のいずれかに当てはまる人

(1)夫と死別し、若しくは離婚した後婚姻をしていない人、又は夫の生死が明らかでない一定の人で、扶養親族がいる人又は生計を一にする子がいる人です。この場合の子は、総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族となっていない人に限られます。

(2)夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人です。この場合は、扶養親族などの要件はありません。

・特定の寡婦とは‥‥寡婦に該当する方が次の要件のすべてを満たすとき

(1)夫と死別し又は離婚した後婚姻をしていない人や夫の生死が明らかでない一定の人

(2)扶養親族である子がいる人

(3)合計所得金額が500万円以下であること。

・寡夫とは‥‥次の三つの要件のすべてに当てはまる人

(1)合計所得金額が500万円以下であること。

(2)妻と死別し、若しくは離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人であること。

(3)生計を一にする子がいること。

この場合の子は、総所得金額等が38万円以下で、他の人の控除対象配偶者や扶養親族になっていない人に限られます。

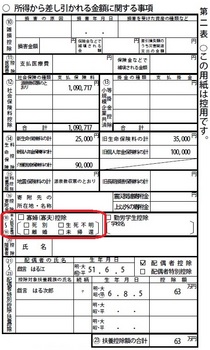

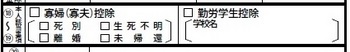

確定申告書から『寡婦・寡夫控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

確定申告書の2枚目『第二表』で該当・非該当について確認します。

上図の各欄にチェックがされている項目が『該当』ということになり、金額が加算されます。

上図の例では記載がない(該当がない)ので『ゼロ』となります。

源泉徴収票から『寡婦・寡夫控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

『源泉徴収票』で該当・非該当について確認します。

赤枠囲った欄に〇印や*印があれば該当となります。

上図の例では記載がない(該当がない)ので『ゼロ』となります。

(8) 勤労学生/(9) 障害者控除

勤労学生/障害者控除はともに所得税と異なる計算結果になりますので自分で計算する必要があります。本人が勤労学生の場合は所得控除の金額は26万円となります。

本人・配偶者・扶養親族が障害者の場合には所得控除の金額は障害者ひとりにつき26万円となります。

控除対象配偶者・扶養親族が特別障害者の場合には所得控除の金額は障害者ひとりにつき30万円となります。

本人・同居の控除対象配偶者・同居の扶養親族が特別障害者の場合には所得控除の金額は障害者ひとりにつき53万円となります。

(参考) ※いずれもその年の12月31日の現況で判断します

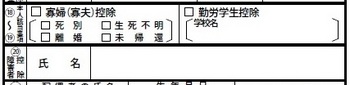

確定申告書から『勤労学生・障害者控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

確定申告書の2枚目『第二表』で該当・非該当について確認します。

上図の各欄にチェックがされている項目が『該当』ということになり、金額が加算されます。

上図の例では記載がない(該当がない)ので『ゼロ』となります。

源泉徴収票から『勤労学生・障害者控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

『源泉徴収票』で該当・非該当について確認します。

赤枠囲った欄に〇印や*印があれば該当となります。

上図の例では記載がない(該当がない)ので『ゼロ』となります。

(10)(11) 配偶者(特別)控除

配偶者(特別)控除は所得税と異なる計算結果になりますので自分で計算する必要があります。所得要件を満たし配偶者控除を受ける場合には一般の配偶者では33万円、70歳以上の配偶者では38万円となります。

配偶者控除の所得要件は所得税と同様ですので、確定申告書に記載があれば金額を変えるだけで要件の確認は不要です。

配偶者特別控除は、本人の合計所得金額が1,000万円以下で、配偶者自身がこの控除の適用を受けていない場合に限り、適用されます。

配偶者特別控除の所得要件については厳密には給与収入だけを考慮するわけではありませんが、ここでは配偶者の収入がパート収入などの給与収入に限定されていることを前提に配偶者の収入と適用される『配偶者特別控除』の金額が一覧になった『早見表』を掲載しておきます。ご参考にして下さい。

その他の収入がある場合には配偶者の確定申告書の所得金額の合計などを確認して下さい。

| 配偶者の給与収入 | 配偶者控除 | 配偶者特別控除 | 所得税の 配偶者特別控除 |

| 75万円未満 | 33万円 | 0円 | 0円 |

| 80万円未満 | 33万円 | 0円 | 0円 |

| 85万円未満 | 33万円 | 0円 | 0円 |

| 90万円未満 | 33万円 | 0円 | 0円 |

| 95万円未満 | 33万円 | 0円 | 0円 |

| 100万円未満 | 33万円 | 0円 | 0円 |

| 103万円未満 | 33万円 | 0円 | 0円 |

| 103万円 | 33万円 | 0円 | 0円 |

| 105万円未満 | 0円 | 33万円 | 38万円 |

| 110万円未満 | 0円 | 33万円 | 36万円 |

| 115万円未満 | 0円 | 31万円 | 31万円 |

| 120万円未満 | 0円 | 26万円 | 26万円 |

| 125万円未満 | 0円 | 21万円 | 21万円 |

| 130万円未満 | 0円 | 16万円 | 16万円 |

| 135万円未満 | 0円 | 11万円 | 11万円 |

| 140万円未満 | 0円 | 6万円 | 6万円 |

| 141万円未満 | 0円 | 3万円 | 3万円 |

| 141万円以上 | 0円 | 0円 | 0円 |

確定申告書から『配偶者(特別)控除』を計算する

上図の例では配偶者控除の欄にチェックがついています。配偶者控除は一般の配偶者では33万円となります。

尚、配偶者控除と配偶者特別控除は上の『早見表』でもおわかりのとおり、二つの控除を同時に受けることはできません。チェックは以下の3パターンに限られます。

(1)どちらにもチェックがついていない

(2)「配偶者控除欄」にチェックがついている

(3)「配偶者特別控除欄」にチェックがついている

上図の例とは異なり『配偶者特別控除欄』にチェックがついている場合には『配偶者控除』の一律33万円と異なり、配偶者の所得(給与所得の場合には給与収入)により控除額も異なってくることに注意が必要です。

確定申告書の1枚目『第一表』には配偶者控除と配偶者特別控除の欄は一つでそこに配偶者控除か配偶者特別控除の額が記載されています。

2枚目の『第二表』でどちらの控除が適用になっているかを確認して、『配偶者控除』なら33万円、『配偶者特別控除』なら上の『早見表』に照らして数値を変換して下さい。

配偶者の所得や収入がわからなくてもこの『早見表』に当てはめれば市町村民税所得割額の計算上の『配偶者特別控除』も算出可能です。

例えば、確定申告書に『配偶者特別控除:38万円』と記載されていれば市町村民税所得割額の『配偶者特別控除』の金額は33万円となります。同様に16万円なら16万円となります。

源泉徴収票から『配偶者(特別)控除』を計算する

上図の例では『控除対象配偶者の有無等』の欄の『有』にチェックがついていて配偶者特別控除の額がゼロです。また配偶者の合計所得も記載がありません。これで配偶者控除が適用されていることがわかります。

『老人』の欄にチェックがついておりませんので、一般の配偶者となり控除額は33万円となります。

『配偶者控除』が適用になっているか『配偶者特別控除』が適用になっているのかを判定するには『配偶者の合計所得』を確認して下さい。

『控除対象配偶者の有無等』の欄の『有』にチェックがついていて『配偶者の合計所得』の金額が38万円以下であれば『配偶者控除』が適用されていて38万円超76万円未満なら『配偶者特別控除』が適用となります。 どちらの控除が適用になっているかを確認して、『配偶者控除』なら33万円、『配偶者特別控除』なら上の『早見表』に照らして数値を変換して下さい。

配偶者の収入がわからなくてもこの『早見表』に当てはめれば市町村民税所得割額の計算上の『配偶者特別控除』も算出可能です。

例えば、確定申告書に『配偶者特別控除:38万円』と記載されていれば市町村民税所得割額の『配偶者特別控除』の金額は33万円となります。同様に16万円なら16万円となります。

(12) 扶養控除

扶養控除は所得税と異なる計算結果になりますので自分で計算する必要があります。ただし扶養控除の適用要件は所得税と同様ですので、確定申告書に記載があれば金額を変えるだけで要件の確認は不要です。

扶養控除は扶養親族に対する控除で扶養親族の年齢によって控除が異なります。

唯一の例外は『70歳以上の同居の親等』です。

『扶養親族』の所得要件は合計所得金額が38万円以下であることです。

給与収入のみであれば103万円以下の年収であれば扶養控除の対象となります。

〔16歳以上19歳未満〕

(一般の扶養親族)‥‥(控除額:33万円)

〔19歳以上23歳未満〕

(特定扶養親族)‥‥(控除額:45万円)

〔23歳以上70歳未満〕

(一般の扶養親族)‥‥(控除額:33万円)

〔70歳以上〕

(70歳以上の扶養親族)‥‥(控除額:38万円)

〔70歳以上の同居老親等〕

‥‥(控除額:45万円)

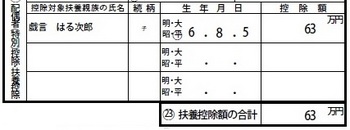

確定申告書から『扶養控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

確定申告書の2枚目『第二表』で該当・非該当について確認します。

上図の欄に1名ずつ控除対象扶養親族の名前と生年月日が記載されていますので、控除金額が算定できます。

年齢はその年の12月31日現在の状況で判定します。

生年月日が平成6年8月5日ですので、20歳ですから『特定扶養親族』に該当し、控除金額は45万円となります。

源泉徴収票から『扶養控除』を計算する

該当・非該当で金額が加算されるだけで各種保険料控除の様に支払額を集計するような手間はありません。

源泉徴収票で該当・非該当について確認します。

上図の欄に分類ごとの控除対象扶養親族の人数が記載されていますので、該当する項目と人数を掛け算することで控除金額が算定できます。

上図の例では『特定』欄に『1』と記載があることから特定扶養親族が1名であることがわかります。

控除金額は45万円となります。

(13) 基礎控除

基礎控除は所得要件など一切無く誰でも受けられる控除です。所得控除額は33万円です。

〔4-6〕 『各控除項目』を合算する

ようやくこれで各項目の控除額が出揃いました。いよいよこれら各項目を合算すると市町村民税所得割額の計算における『所得控除』の額が確定します。

(1)~(13)の所得控除を全て合算した金額が『所得控除額』となります。

合計すると下図のようになります。

上の図では所得税との違いも判るようにしてみました。

所得税計算上2,612,717円であった所得控除は市町村民税所得割額の計算では2,276,717円となりました。

その差は336,000円。市町村民税の方が控除が少ないことが判ります。

〔5〕『課税所得』を計算する

この記事は全3ページで構成されています。

続きは次のページをご覧ください。

⇒ 続きのページへ

この記事の続き

※この記事は全3ページで構成されています

この記事は2014年12月14日現在の法律等に基づいて書かれていますが、詳細は入学する高等学校や税務署、税理士などの専門家へご確認の上、ご判断をお願いします。

<(_ _)>

<(_ _)>

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

【完全保存版!図解・具体例で高校授業料無償化の所得制限基準『市民税所得割額』を算定】 [暮らしのお金]

この記事の目次

※この記事は全3ページで構成されています

【 所得制限の事前予測プロセスと簡易判定 高校授業料無償化・就学支援金の詳細】では源泉徴収票と確定申告書を利用した簡易的な所得制限のシミュレーションをご紹介しました。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

今回は所得制限の基準となる『市町村民税所得割額』を正確に計算する方法をご紹介したいと思います。

所得制限ボーダーライン上にあると思われる世帯の方は注目です!

また、所得制限判定は入学後、学年ごとに毎年行われます。

この記事をご参照して頂ければ、毎年、年末調整や確定申告が完了したらご確認いただけますので、是非『保存版』としてご活用頂けたら幸いです。

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

〔1〕 この記事の目的は『市町村民税所得割額』の正確な計算

この記事の目的は、高等学校等就学支援金の所得制限の判定基準である『市町村民税 所得割額』を計算することです。高等学校等就学支援金の所得制限の判定プロセスは以下の記事でご紹介しておりますのでクリックしてご参照下さい。

高等学校等就学支援金の所得制限に該当するかどうかは、ある程度簡易的な計算により判定できます。この方法については既に過去記事でお伝えした通りです。

まだ、簡易的な方法によって計算していない方は簡単ですから、まずはコチラ↓で確認してみて下さい。

しかしながら簡易的な方法で算出した結果がボーダーライン上にあり『微妙』なケースでは更に細かく正確な数値を知ることも必要かもしれません。

この記事では、実際に市町村が課税時に適用する『市町村民税所得割額』の算出方法をご紹介したいと思います。

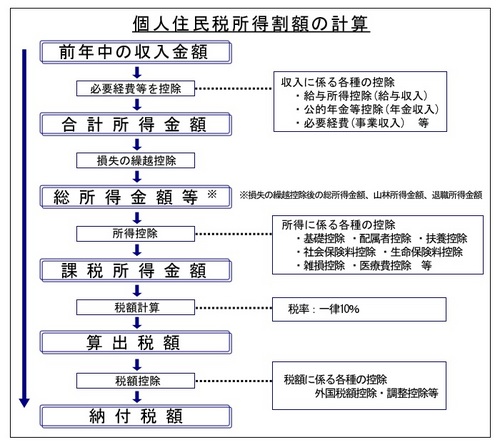

〔2〕 市町村民税所得割額の計算式と算出プロセス

『市町村民税所得割額』の計算式は以下の様になります。

〔基本計算式(1)〕

『市町村民税所得割額』 =『課税所得』 × 税率(6%)- 『税額控除額』

課税標準である『課税所得』に税率を掛け算することで基本的に計算できます。

それに住宅ローン残高がある場合などに考慮される『税額控除』を差し引くことで税額が計算できます。

『課税所得』は『総所得金額』から『所得控除額』を控除する(差し引く)ことで計算します。

従って更にこの計算式を細かく見ていくと‥‥

〔基本計算式(2)〕

『市町村民税所得割額』 =( 『総所得金額』-『所得控除額』) × 税率(6%)- 『税額控除額』

となります。

『市町村民税所得割額』の計算プロセスは以下の様になります。

総所得金額を算出する

↓

所得控除額を算出する

↓

課税所得を計算する

↓

市町村民税所得割額(税額控除前)を計算する

↓

税額控除を計算する

↓

税額控除を差し引く

東京都の公式サイトにある図解が判り易いので補足の意味でご利用下さい。

東京都公式サイトより:

http://www.tax.metro.tokyo.jp/kazei/kojin_ju.html

※尚、上図の税率が10%となっているのは東京都分所得割の税率4%と合算されているためです。市町村民税所得割の税率は「一律6%」です。

http://www.tax.metro.tokyo.jp/kazei/kojin_ju.html

※尚、上図の税率が10%となっているのは東京都分所得割の税率4%と合算されているためです。市町村民税所得割の税率は「一律6%」です。

それではそれぞれの計算過程を見ていきましょう!

〔3〕 総所得金額を算出する

総所得は収入から必要経費を差し引いたものです。端的に表現するなら『儲け』、『利益』みたいなものです。税金に疎い方ですと、この『所得』と『年収』を混同してしまうケースがありますが、あくまでも『必要経費』を差し引いた後の金額が『所得』です。

『所得』 < 『年収』

となります。

『総所得』と呼ぶのは数種類ある『所得のカテゴリー』を合算するからです。

そして総所得の計算は国税である『所得税』とまったく変わりません。

〔3-1〕 総所得計算は『確定申告書』や『源泉徴収票』で代用可能

総所得計算は年末調整や所得税の確定申告で行っていますので、自分で計算する必要はありません。給与所得のみで年末調整で所得税が確定する方は『源泉徴収票』で、それ以外の方は『確定申告書』で総所得は確認できます。

なお、「何年度の所得を指しているの?」という方はコチラ↓の記事をご参照下さい。

所得税と市町村民税の課税のタイミングは1年ずれています。

その辺の詳細も上記の記事で確認ができます。

〔3-2〕 『確定申告書』から『総所得金額』を確認する

まずは確定申告書をご用意下さい。※以下、各図はクリックすると拡大画像がご覧になれます

確定申告書の左側 『所得金額』の合計が今回計算で使用する『総所得金額』となります。

今回の確定申告書の例では『総所得金額』は8,104,700円となります。

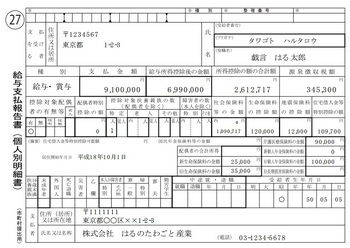

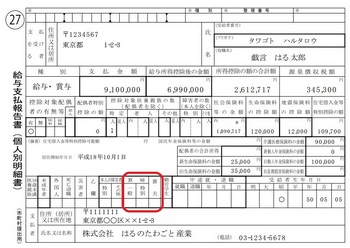

〔3-3〕 『源泉徴収票』から『総所得金額』を確認する

まずは源泉徴収票をご用意下さい。

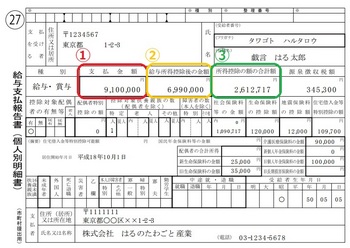

下の図の「②の黄色の枠内」で示された『給与所得控除後の金額』が『総所得金額』を表しています。

今回の源泉徴収票の例では『総所得金額』は699万円となります。

ちなみに給与年収(年間の給料・賞与の額面合計)は「①の赤色の枠内」で示された『支払金額』に記載された金額です。

今回の例では年収が910万円になっていますね。

所得制限ボーダーラインのモデルケースとして紹介されている『年収910万円』がどのようになるか確認できるように例として設定してみました。

ボーダーラインのモデルケースである『給与年収910万円』の方の『総所得金額』は699万円です。

『給与所得のみ』の方の『総所得』は年収の金額だけで決まりますので、同じ年収910万円でしたら『総所得金額』は誰でも同じ699万円になります。

【ここでまず確認事項!!】

『総所得金額』は540万円がひとつのボーダーライン

『総所得金額』は540万円がひとつのボーダーライン

ここで確認してきた『総所得金額』が540万円未満の方はこの後ご説明する計算過程における数値によらず所得制限に該当することはありません。

※「判定の対象となる保護者」の収入が1名の場合に限ります。複数の方の収入を合算する場合は適用できません。

『総所得金額』が540万円以上の方は、この後の計算過程により所得制限に該当するかを判定していくことになりますので、「即、所得制限に該当!」というわけではありません。

『総所得金額 540万円』をボーダーラインとした根拠とは?

『課税所得』×税率(6%)-『税額控除額』

↓

『(総所得金額)-(所得控除額)』×税率(6%)-『税額控除額』所得制限の判定基準である『市町村民税所得割額』は上記の基本計算式で算出します。

『所得控除額』や『税額控除額』が沢山あればあるほど『課税所得』が少なくなり税額は低くなります。

しかし『所得控除額』や『税額控除額』は人によってその金額は異なります。

従って『所得控除額』と『税額控除額』がゼロであっても所得制限にかからない『総所得金額』を算出することにより、『所得控除額』や『税額控除額』の計算をするまでもない『所得制限の「総所得金額」のボーダーライン』を計算してみたわけです。

但し、『所得控除』の内、『基礎控除』の33万円だけは人によらず誰でも受けられる控除であるため計算に含めることにしました。

あとは一次不等式を解けば良いだけです。

高校(中学?)で習った『一次不等式』の解法が高校生の子供の授業料の計算に役立つなんて奇遇?

『所得割額』を所得制限の基準額「30万4,200円」、『総所得金額』を「Y」とすると一次不等式は‥‥

304,200>(Y-330,000)×6%

ということになります。 式を展開すると‥‥

304,200>0.06Y-19,800

移項して整理すると‥‥

-0.06Y >-19,800-304,200

-0.06Y >-324,000

Y<5,400,000

サラリーマンの年収のボーダーラインは『年収:7,333,333円』

参考までにサラリーマンで給与所得のみの方が540万円の総所得金額になる『年収』を算出してみました。結果は『年収:7,333,333円』となりました。

年収が約733万円以下のサラリーマンおひとりの収入の家庭でしたら所得制限に該当しないことがわかります。

計算過程は省きますが、これも一次不等式で算出可能です。

総所得金額が540万円未満で支援対象が確定しても計算が必要なケースも

尚、総所得金額が540万円未満であっても私立高校の場合には所得により支援金の金額に差異がありますので、所得制限以外にも支援金額の分類を確認したい場合には引き続き計算が必要になります。〔3-4〕 総所得金額を自分で計算する

『源泉徴収票』は早ければ12月の最後の給料・賞与支給時、遅い会社でも翌月1月の支給時には会社からもらえると思います。『確定申告書』はご自分で作成するか税理士さんに依頼することになりますので、翌年1月から作成を完了することができますが、申告時期は2月15日から3月15日となっていますので、遅ければ申告期限である3月15日となります。

「それよりも早く所得制限に関してシミュレーションしたい!」という方は『総所得金額』をご自分で計算することになりますので、もう少し予備知識が必要となります。

総所得金額から自分で計算する場合に関しては改めて記事にしたいと思いますので、お待ち下さい。

なお、給与収入のみのサラリーマンの方で会社で年末調整が完了し『源泉徴収票』を入手した方でも確定申告が必要な方もいらっしゃるかと思います。その場合には所得計算も確定申告の結果を反映する必要がありますので、上記で説明した『源泉徴収票から総所得金額を算定する方法』が当てはまらない場合もありますので、ご注意下さい。

サラリーマンで確定申告が必要なケースについてまとめた記事をお知らせしますので気になる方はご参照下さい。

〔4〕 『所得控除額』を算出する

この記事は全3ページで構成されています。続きは次のページをご覧ください。

⇒ 続きのページへ

この記事は2014年12月14日現在の法律等に基づいて書かれていますが、詳細は入学する高等学校や税務署、税理士などの専門家へご確認の上、ご判断をお願いします。

<(_ _)>

<(_ _)>

2019年1月6日追記

高等学校等就学支援金(高校授業料無償化)、住民税(市町村民税・都道府県民税所得割額)算定、ふるさと納税、年末調整・所得税計算等についての記事をご用意しています。「管理人はる」が運営するもうひとつのサイト『SHARE-NOTE』も是非ご覧下さい。 簡単にシミュレーション計算できるエクセルテンプレートを無料ダウンロードできます。

⇒2019年住民税シミュレーション 無料エクセルテンプレート 源泉徴収票だけで簡単計算!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!

⇒高校授業料の無償化 共働きはどうなるの? 本当に子育て世代を助ける気があるのか?

⇒公立高校授業料の無償化の所得制限「給与以外の収入はどうなるの?」

⇒サラリーマンが所得税の計算過程を手っ取り早く知る方法は?

⇒2019年(平成31年)版 高校授業料無償化の所得制限 いつの所得で判定されるの?

⇒2019年(平成31年)版!我が家は高校授業料無償化を受けられる?高等学校就学支援金の所得制限ボーダーライン

⇒総務省指導でメリットが減少?返礼品が無くても役立つ「ふるさと納税」のメリットとは?

⇒「ふるさと納税」が高等学校等就学支援金の所得制限対策でおススメな理由とは?

⇒エクセルで手軽に判定!ふるさと納税で高等学校等就学支援金の所得制限回避の全手順を公開!

⇒「ふるさと納税はいくらまで寄附できる?」をシミュレーションしてみた サラリーマン用無料エクセルテンプレートで便利に計算

⇒「ふるさと納税ワンストップ特例」適用の住民税の控除限度額の計算方法

⇒「ふるさと納税」税金控除限度額をエクセルテンプレートでシミュレーション(原則計算編)

⇒「ふるさと納税」を理解する前に知っておきたい「寄附金控除の仕組み」を解説

⇒図解で一目瞭然!サラリーマンにとっての「所得」の違い〔給与所得〕〔合計所得金額〕〔総所得金額〕〔総所得金額等〕〔課税所得〕

⇒就学支援金所得制限やふるさと納税が気になる方は必見! 『市町村民税所得割額』自動計算エクセルテンプレート

⇒≪年末調整 実践編≫テンプレートで昨年の年末調整をして答え合わせをしてみる

⇒サラリーマンの年末調整をサクサク計算《簡単!エクセルテンプレート無料配布》

⇒これは役立つ!給与明細を一覧表にして給与台帳を自作する≪無料エクセルテンプレ配布≫

⇒高校の初年度の支払いと就学支援金 各種金額一覧と試算方法

⇒これで安心!高校受験のサラリーマン世帯 『高等学校等就学支援金』確認ステップ

⇒高校受験を控えた家庭が年末までに「ふるさと納税」を済ませておきたい理由とは?

⇒「年末調整を5分で教えて!」というサラリーマンの方!ようこそ!